ในโลกที่เทคโนโลยีเปลี่ยนแปลงอย่างรวดเร็ว ทำให้ทุกส่วนในสังคมต้องเร่งลงมือเปลี่ยนแปลงไม่เว้นแต่การเก็บภาษีที่กำลังก้าวไปสู่รูปแบบ ภาพษีอิเล็กทรอนิกส์ (e-Tax)

highlight

- เมื่อโลกก้าวสู่ของเชื่อมโยงข้อมูลผ่านช่องทางการสือสาร และเทคโนโลยีสื่อสารที่มีความเร็วสูง ทำให้เกิดแนวคิดในการปรับเปลี่ยนรูปแบบของการดำเนินการยื่นภาษีใหม่ โดย กรมรรพากร รับหน้าที่พัฒนาระบบบริการจัดทำ และนำข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ (e-Tax Invoice&e-Receipt) เพื่อสนับนุนการทำธุรกรรม ทางอิเล็กทรอนิกส์ ที่ครบวงจร เพื่อให้สอดคล้องตามโครงการระบบภาษี และเอกสารธุรกรรมอิเล็กทรอนิกส์ ภายใต้แผนยุทธศาตร์โครงร้างพื้นฐานการชำระเงินแบบอิเล็กทรอนิกส์แห่งชาติ (National e-Payment)

- ภาษีในประเทศไทยนั้นมีอยู่ด้วยกัน 5 แบบ ได้แก่ ภาษีเงินได้นิติบุคคล, ภาษีหัก ณ ที่จ่าย, ภาษีมูลค่าเพิ่ม, ภาษีธุรกิจเฉพาะ และ อากรแสตมป์

- ระบบ e-Tax Invoice นั้นเปิดให้ใช้บริการแล้วเมื่อ วันที่ 1 มีนาคม 2560 แต่ปัจจุบันยังไม่มีการบังคับใช้ แต่ทางรัฐบาลมีนโยบายให้ผู้ประกอบการที่มีรายได้ไม่เกิน 30 ล้านบาท จะต้องออกใบกำกับภาษีอิเล็กทรอนิกส์ ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป

ระบบภาษีจำเป็นอย่างไรกับสังคมไทย?

ในการพัฒนาประเทศเรื่องของ การจัดเก็บภาษี คือเป็นกุญแจสำคัญที่ จะช่วยให้ประเทศขับเคลื่อนต่อไปได้ แต่ต้องยอมรับว่าขั้นตอนเก็บภาษีที่ยุ่งยากทำให้ภาครัฐไม่สามารถจัดเก็บภาษีได้ตามเป้า และส่่งผลกระทบอย่างมากต่อการในเรื่องของการพัฒนาประเทศ เพราะเงินภาษีที่รัฐบาล (บังคับ) เก็บ ทั้งจากบุคคลธรรมดา และผู้ประกอบกิจการ

คือเงินที่คงคลังที่จะใช้พัฒนาสังคม และสิ่งแวดล้อมทางเศรษฐกิจ ที่เอื้อต่อการลงทุนของบริษัทต่าง ๆ รวมไปถึงการยกระดับคุณภาพชีวิตของคนในสังคม แน่นอนว่าระบบภาษีอาจจะไม่ใช่เครื่องมือหารายได้เข้าคลังของรัฐ เพียงอย่างเดียว แต่ระบบภาษีก็ยังสร้างผลกระทบเศรษฐกิจ ไม่ว่าจะเป็น

การใช้กระตุ้นกิจกรรมทางเศรษฐกิจ การกระตุ้นลงทุน การกระตุ้นกำลังซื้อในบริโภค อย่างเช่น ที่รัฐบาลชุดปัจจุบันกำลังพยายามอย่างมากที่จะกระตุ้นให้เกิดการใช้จ่ายในภาคประชาชน ผ่านโครงการต่าง ๆ อาทิ แจกเงินให้เที่ยว แจกเงินให้ช้อป ในโครงการล่าสุด “ชิม ช้อป ใช้” เป็นต้น

ขณะที่ปัญหาหลักของผู้ประกอบการในปัจจุบันที่มักจะหลบเลี่ยงภาษี ด้วยวิธีต่าง ๆ นั้น มักจะให้มีเหตุผลว่า ไม่มีความรู้ความเข้าใจในเรื่องภาษี และมองเป็นเรื่อง ยุ่งยากขั้นตอนเยอะ ซึ่งจริง ๆ อาจมีอีกหลายเหตุผล แต่หลัก ๆ คือการที่ไม่เชื่อมั่นว่าเงินภาษีจะถูกนำไปใช่พัฒนาประเทศจริง ๆ หรือกลัวกำไรที่จะได้จากธุรกิจจะลดน้อยลง

แต่ถึงจะเป็นเช่นนั้น ระบบภาษี ก็ยังสำคัญต่อประเทศ การออกแบบระบบภาษีจึงจำเป็นต้องออกแบบให้มีประสิทธิภาพ และสามารถสร้างรายได้ที่เพียงพอต่อการพัฒนาประเทศของรัฐ ในขณะเดียวกันยังต้องเป็นธรรมต่อผู้จ่ายภาษีอีกด้วย แต่ต้องยอมรับว่าระบบการจัดเก็บภาษีของไทยนั้นยังมีความเหลี่ยมล้ำอยู่มาก

โดยเฉพาะในกลุ่มมนุษย์เงินเดือน และกลุ่มธุรกิจ และระหว่างคนมีรายได้ต่ำ และคนมีรายได้สูง แต่อย่างไรก็ดีเมื่อโลกกำลังก้าวสู่ยุคของดิจิทัล และประเทศต้องขับเคลื่อนเศรษฐกิจด้วยเทคโนโลยีดิจิทัล จึงกลายเป็นความท้าทายที่เพิ่มมากขึ้นอีก แล้วผู้ประกอบการ หรือองค์กรธุรกิจจะรู้ได้อย่างไรจะต้องเตรียมตัวอย่างไรเมื่อการเก็บภาษีกำลัง

เปลี่ยนแปลงไป สำหรับผู้ประกอบที่ไม่ค่อยมีความรู้เรื่องภาษี วันนี้คงต้องทำความรู้จักกับภาษีให้มากขึ้นกว่าเดิม ก่อนที่จะปรับตัวไม่ทัน หลังจากที่มีการประกาศใช้รูปแบบอิเล็กทรอนิกส์ อย่างเต็มรูปแบบ สำหรับรูปแบบของภาษีนั้นสิ่งที่นักธุรกิจต้องรู้ คือภาษีนั้นมีอยู่ด้วยกัน 5 แบบ

ภาษีเงินได้นิติบุคคล ภาษีในส่วนนี้จะเป็น ภาษีที่เรียกเก็บจากนิติบุคคลที่มีหน้าที่ต้องจ่ายภาษีตามกฎหมาย สำหรับภาษีประเภทนี้จะเก็บกับคนทำธุรกิจที่จดทะเบียนธุรกิจในรูปแบบของบริษัทฯ หรือห้างหุ้นส่วน มีหน้าที่ต้องเสียภาษีประเภทนี้อย่างแน่นอน และยังแบ่งเป็น 2 แบบ

ได้แก่ แบบแสดงรายการ ภ.ง.ด.50 ภาษีสำหรับรอบบัญชีที่ต้องยื่นภายใน 150 วันหลังจากวันที่ปิดระบบบัญชี และแบบแสดงรายการ ภ.ง.ด.51 ที่ต้องยื่นภายในสองเดือนหลังรอบบัญชีภาษีครึ่งปีอีกด้วย

ภาษีหัก ณ ที่จ่าย อธิบายเข้าใจง่าย ๆ คือ ภาษีที่ถูกหักไว้ล่วงหน้า แต่สามารถขอคืนภาษีประเภทนี้ได้ โดยกฎหมายกำหนดให้คนที่จ่ายเงินให้กับกิจการ หรือคู่ค้า ที่ซื้อของจากเรามีหน้าที่หักภาษีไว้เมื่อมีการจ่าย ซึ่งเป็นไปตามประเภทของเงินได้ และตามอัตราภาษีที่กำหนด

ภาษีมูลค่าเพิ่ม ภาษีรูปแบบนี้คือสิ่งที่ใกล้ตัวผู้บริโภคมากที่สุด กล่าวคือ ภาษีที่จ่ายโดยอัตโนมัติ เพราะถูกบวกในสินค้าไว้แล้ว ภาษีนี้เป็นภาษีที่เก็บจากมูลค่าส่วนที่เพิ่มขึ้นจากผู้ประกอบการ หรือผู้ประกอบธุรกิจ หรือให้บริการประเภทต่าง ๆ อยู่แล้ว

ซึงผู้ประกอบธุรกิจ มีหน้าที่เสียภาษี แต่กฏหมายระบุเอาไว้ต้องมีรายได้ต่อปีตั้งแต่ 1.8 ล้านบาทขึ้นไป ไม่ว่ากิจการนั้นจะเป็นบุคคลธรรมดา หรือนิติบุคคลก็ตาม

ภาษีธุรกิจเฉพาะ เป็ยภาษีที่ถูกจัดเก็บในธุรกิจที่เฉพาะเจาะจง หากไม่ประกอบธุรกิจที่เข้าข่ายต้องเสียภาษีประเภทนี้ก็ไม่จำเป็นต้องจ่าย ซึ่งธุรกิจที่จำเป็นต้องจ่ายภาษีในกลุ่มนี้ คือ ธุรกิจที่ดำเนินการในรูปแบบของการให้บริการ อาทิ ธนาคารพาณิชย์, ธุรกิจเงินทุน ธุรกิจหลักทรัพย์ และธุรกิจเครดิตฟองซิเอร์, ธุรกิจประกันชีวิต,

ธุรกิจโรงรับจำนำ, ธุรกิจที่ให้กู้ยืมเงินค้ำประกัน แลกเปลี่ยนเงินตรา ออก ซื้อ หรือขายตั๋วเงิน หรือรับส่งเงินไปต่างประเทศด้วยวิธีต่าง ๆ ซึ่งในอนาคตอาจรวมถึง Start Up ที่เกี่ยวข้องกับเงินดิจิทัล อย่าง ฟินเทค (FinTech) ด้วย

อากรแสตมป์ ถือเป็นเป็นภาษีตามประมวลรัษฎากรอีกประเภทหนึ่งเช่นกัน จะเรียกเก็บเมื่อมีการทำตราสารระหว่างกัน 28 ลักษณะ ตามที่กำหนดไว้ในบัญชีอากรแสตมป์ โดยจะใช้การขีดฆ่าแสดงถึงการใช้แสตมป์ดังกล่าว

หนุนการค้าแบบดั้งเดิมเพื่อเปลี่ยนผ่านสู่ยุคเศรษฐกิจดิจิทัล (Digital Economy)

แต่ในปัจจุบันเมื่อโลกก้าวสู่ของเชื่อมโยงข้อมูลผ่านช่องทางการสื่อสาร และเทคโนโลยีสื่อสารที่มีความเร็วสูง ทำให้เกิดแนวคิดในการปรับเปลี่ยนรูปแบบของการดำเนินการยื่นภาษีใหม่ โดย กรมสรรพากร รับหน้าที่พัฒนาระบบบริการจัดทำ และนำข้อมูลใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ (e-Tax Invoice&e-Receipt)

โดยมีวัตถุประสงค์เพื่อสนับหนุนการทำธุรกรรม ทางอิเล็กทรอนิกส์ ที่ครบวงจร เพื่อให้สอดคล้องตามโครงการระบบภาษีและเอกสารธุรกรรมอิเล็กทรอนิกส์ ภายใต้แผนยุทธศาตร์โครงสร้างพื้นฐานการชำระเงินแบบอิเล็กทรอนิกส์แห่งชาติ (National e-Payment)

และพัฒนาระบบการชำระเงินของไทยให้สามารถรองรับธุรกรรมทางการเงิน และกิจกรรมทางเศรษฐกิจต่าง ๆ ในรูปแบบอิเล็กทรอนิกส์ รวมไปถึงเพื่อผลักดันให้ระบบการชำระเงิน และระบบภาษีของประเทศก้าวสู่การเป็น เศรษฐกิจดิจิทัล (Digital Economy) ขึ้น

ด้วยการ ลดต้นทุนค่าใช้จ่าย และการบริหารจัดการของภาครัฐ และภาคเอกชน, ลดการใช้เอกสารในรูปแบบกระดาษ ซึ่งจะช่วยลดความซ้ำซ้อน และลดปัญหาการจัดการเอการที่อยู่ในรูปของกระดาษ ประหยัดเวลา และค่าใช้จ่ายในการจัดส่งเอกสาร และเพิ่มความมั่นใจ ปลอดภัยให้เป็นไปตามมาตรฐานสากล

และเพื่อให้สามารถประเทศไทยสามารถรองรับแรงกดดัน 3 เรื่อง ที่เกิดขึ้น ไม่ว่าจะเป็นการที่กรมสรรพากรประเทศสหรัฐอเมริกาออกกฎหมายป้องกันการหลีกเลี่ยงภาษี (Foreign Account Tax Compliance Act) หรือ “FATCA” ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 1 กรกฎาคม 2557

และกำหนดให้สถาบันการเงินไทยต้องจัดส่งรายงานธุรกรรมทางการเงินของลูกค้าชาวอเมริกันให้กรมสรรพากรไทยส่งต่อไปให้กรมสรรพากรสหรัฐอเมริกาทราบ ซึ่งหากไม่ดำเนินการภายในวันที่ 1 กรกฎาคม 2559 สถาบันการเงินไทยที่ทำธุรกรรมทางการเงินกับลูกค้าชาวอเมริกันจะต้องถูกหักภาษี ณ ที่จ่าย 30% ของเงินได้ที่เกิดขึ้นในประเทศสหรัฐฯ

และยังร่วมไปถึงการที่ประเทศไทยเป็นสมาชิกผู้ก่อตั้งองค์กรของสหภาพยุโรปที่ทำหน้าที่กำหนดมาตรฐานด้านการป้องกันการฟอกเงิน และสนับสนุนทางการเงินแก่ผู้ก่อการร้าย (Asia Pacific Group on Money Laundering หรือ APG) ทำให้ประเทศไทยไม่สามารถอยู่นิ่งเฉย และต้องปรับปรุงกฎหมายฟอกเงินให้เป็นไปตามมาตรฐาน Financial Action Task Force หรือ “FATF”

เพื่อแลกกับการถอดชื่อประเทศไทยออกจากบัญชีรายชื่อประเทศที่ให้การสนับสนุนทางการเงินแก่ผู้ก่อการร้าย วันที่ 26 เมษายน 2559 ที่ประชุมคณะรัฐมนตรีมีมติให้แก้ไขประมวลรัษฎากรเพื่อให้กรมสรรพากรปฏิบัติตามมาตรฐาน FATF ตามที่ ครม. เคยมีมติไปแล้วเมื่อวันที่ 19 พฤษภาคม 2559

และสุดท้ายเพื่อทำให้กรมสรรพากรไทยสามารถปฏิบัติตามระเบียบข้อบังคับของ FATCA และ FATF ได้ กระทรวงการคลัง และธนาคารแห่งประเทศไทย (ธปท.) ต้องนำระบบ e-Payment มาบังคับใช้ และให้สถาบันการเงินส่งรายงานการทำธุรกรรมทางการเงินของลูกค้าทั้งหมดมาที่กรมสรรพากร

เพื่อส่งต่อไปยังกรมสรรพากรสหรัฐอเมริกา และ “APG” ต่อไปนั่นเอง นอกจากนี้ผลพ่วงจากมาตรการป้องการหลีกเลี่ยงภาษีของสหรัฐอเมริกา (FATCA) และมาตราป้องกันการฟอกเงินและต่อต้านการก่อการร้ายของยุโรป (FATF) นี้ยังส่งผลให้ประเทศไทยต้องแก้ไข พรบ.ป้องกันและปราบปรามการฟอกเงิน (ป.ป.ง.) และประมวลรัษฎากร

ซึ่งขณะนี้ร่างแก้ไขกฎหมายทั้ง 2 ฉบับได้ผ่านความเห็นชอบจาก ครม. แล้ว และมีผลบังคับใช้แล้ว นั่นหมายความว่าหากผู้ประกอบการลงบัญชีไม่ถูกต้อง หรือหากไม่ได้ลงบันทึกบัญชีมีมูลค่าเกิน 10 ล้านบาทขึ้นไป ถือว่ามีความผิดตามกฎหมายฟอกเงิน และให้กรมสรรพากรยึดอายัดทรัพย์เอาไว้ก่อน

จึงให้โอกาสผู้ประกอบการมาอธิบายที่มาของเงินได้ เงินจำนวนนี้เสียภาษีครบถ้วน หรือยัง หากยังไม่ได้เสียภาษี ผู้ประกอบการจะต้องเสียภาษีให้ถูกต้อง ซึ่งในที่นี้ยังรวมไปถึงในกรณีของการขอคืนภาษีเป็นเท็จด้วย กล่าวคือหากวงเงินที่ขอคืนภาษีเกิน 1 ล้านบาท หรือใช้ใบกำกับภาษีปลอมมูลค่าเกิน 15 ล้านบาท

ก็จะเข้าข่ายความผิดตามกฎหมายฟอกเงิน และให้กรมสรรพากรยึดอายัดทรัพย์ และส่งเรื่องให้เจ้าหน้าที่ตำรวจดำเนินคดีอาญาต่อไป ซึ่งนั่นหมายความว่าหากผู้ประกอบการทำขั้นตอนการชำระภาษีขาดตกบกพร่องไปก็เสี่ยงอย่างมากที่จะทำให้เกิดการชะงักงันของการดำเนินธุรกิจ และยังเสียเวลาในการที่ต้องไปดำเนินการชี้แจ้งอีกด้วย

หน่วยงานที่จัดการในการเก็บภาษีอากรในไทยมีใครบ้าง?

ในส่วนของหน่วยงานที่มีหน้าที่เก็บ ภาษีในประเทศไทยนั้น มีอยู่ด้วยกัน 4 หน่วยงาน ด้วยกัน ซึ่งทั้ง 4 หน่วยงานจะมีบทบาทแตกต่างกันได้ ได้แก่

- กรมสรรพากร จัดการเรื่องการเก็บภาษีมูลค่าเพิ่ม ภาษีเงินได้บุคคลธรรมดา ภาษีเงินได้นิติบุคคล

- กรมสรรสามิต เป็นภาษีประเภทที่เรียกเก็บจาก สินค้า และบริการบางประเภท โดยสินค้าหรือบริการนั้น ๆ มีลักษณะเป็นการฟุ่มเฟือย หรือสินค้าที่ได้รับผลประโยชน์เป็นพิเศษจากรัฐ เช่น สุรา, ยาสูบ, ไพ่ แบตเตอรี่, น้ำมันและผลิตภัณฑ์น้ำมัน, น้ำหอม, รถยนต์, เรือยอชต์, รวมทั้งสถานบริการ เช่น สนามแข่งม้า และสนามกอล์ฟ เป็นต้น

- กรมศุลกากร จัดการเรื่องการเก็บภาษีนำเข้า และออกภายในประเทศ ทั้งนี้เพื่อปกป้องสินค้าที่ผลิตภายในประเทศไม่ให้ถูกโจมตีจากสินค้าต่างประเทศที่มีคุณภาพดีกว่าแต่ราคาย่อมเยากว่า

- ส่วนราชการท้องถิ่น จัดการเรื่องภาษีบำรุงท้องที่ โรงเรือน และป้าย

ซึ่งจะช่วยให้ สามารถนำข้อมูลไปใช้ประมวลผลต่อในระบบสารสนเทศภายในองค์กรได้ ร่วมไปถึงช่วยรองรับการทำธุรกรรมทางอิเล็กทรอนิกส์ ที่จะเพิ่มมากขึ้นในอนาคต รวมไปถึงสร้างความเชื่อมั่นให้แก่ผู้ใช้บริการ เพราะมีผลผูกพันทางกฏหมายด้วยนั่นเอง

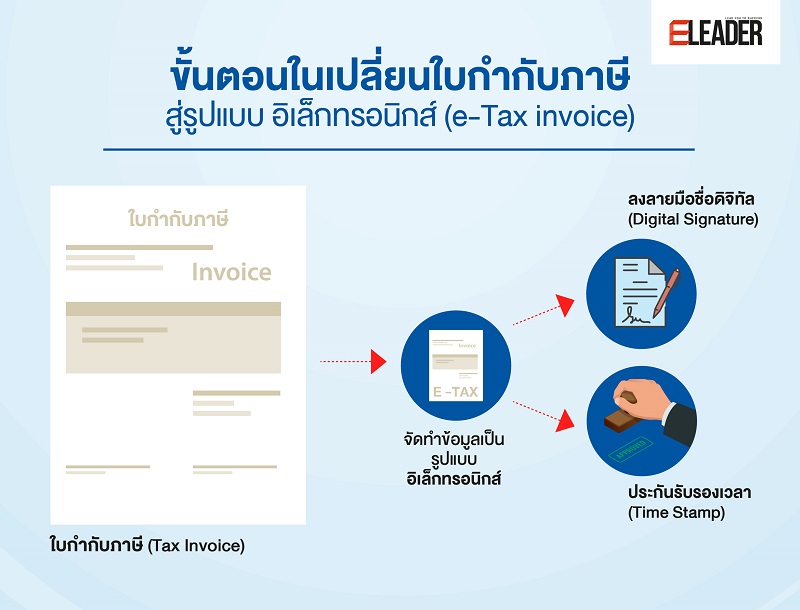

จากเหตุผลในข้างต้น ทำให้ผู้ประกอบการจำเป็นในการเตรียมความพร้อม ในการก้าวสู่การใช้ระบบภาษีบนออนไลน์ หรือ e-Tax Invoice&Receipt กับธุรกิจ และต้องจัดทำใบกำกับภาษี ใบเพิ่มหนี้ ใบลดหนี้ และใบรับ (ใบเสร็จรับเงิน) ให้อยู่ในรูปของข้อมูลอิเล็กทรอนิกส์มีการลงลายมือชื่อดิจิทัล (Digital Signature)

ที่มีความน่าเชื่อถือปลอดภัย หรือได้มีการประทับรับรองเวลา (Time Stamp) ด้วยระบบ e-Tax Invoice by Email เป็นต้น

อะไรคือ? ระบบ e-Tax Invoice & e-Receipt

e-Tax Invoice & e-Receipt คือ ระบบบริการที่กรมสรรพากรพัฒนาขึ้นโดยมีวัตถุประสงค์ ให้ผู้ประกอบการจัดทำใบกำกับภาษี ใบเพิ่มหนี้ ใบลดหนี้ และใบเร็จรับเงินในรูปแบบอิเล็กทรอนิกส์ ที่มีการลงลายมือชื่อดิจิทัล (Digital Signature) เพื่อส่งมอบให้ผู้ซื้อสินค้า หรือผู้รับบริการด้วยวิธีการแลกเปลี่ยนข้อมูลทางอิเล็กทรอนิกส์

ตามวิธีที่ตกลงกัน นอกจากนี้ ผู้ประกอบการมีหน้าที่ต้องนำส่งข้อมูลให้กรมรรพากรผ่านช่องทางที่กรมสรรพากรกำหนดด้วย โดยรายละเอียดเนื้อหาข้อมูลบนใบกำกับภาษีอิเล็กทรอนิกส์ก็จะเหมือนกับที่อยู่บนกระดาษ ไม่ว่าจะเป็นไฟล์อิเล็กทรอนิกส์ (.PDF / .DOC / .XLS / .XLSX) ขนาดไม่เกิน 3MB และข้อมูลรายละเอียดต้องไม่ใช่

รูปภาพ หรือใช้การถ่ายภาพ หรือแปลงไฟส์จากเอกสารจากกระดาษเป็นไฟส์อิเล็กทรอนิกส์ และต้องมีการลงลายเซ็นดิจิตอล (Digital Signature) หรือประทับรับรองเวลา (Time Stamp) ผ่านระบบ e-tax invoice by email เพื่อให้เอกสารนี้ถูกต้องตามกฎหมาย และสามารถใช้ต่อสู้ในชั้นศาลในกรณีที่เกิดข้อพิพาท

ผู้ประกอบการสามารถจัดทำใบกำกับภาษีอิเล็กทรอนิกส์ (e-tax invoice) และใบรับอิเล็กทรอนิกส์ (e-receipt) ด้วยการลงลายเซ็นดิจิตอล (Digital Signature) ได้ 2 วิธี ซึ่งแบ่งเป็น

ผู้ประกอบการที่มีผู้พัฒนาซอฟต์แวร์ของตนเอง หรือมีโปรแกรมสำเร็จรูปในการจัดทำบัญชี หรือระบบ ERP โดยสามารถจัดทำใบกำกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ ที่มีการลงลายมือชื่อดิจิทัลตามรูปแบบและเงื่อนไขที่กำหนด และนำส่งข้อมูลให้กรมสรรพากรตามช่องทาง

การนำส่งข้อมูลที่เหมาะสมกับลักษณะของกิจการ โดยสามารถทำได้ 3 รูปแบบ จัดทำข้อมูลรูปแบบ XML File สำหรับการซื้อขายสินค้าและบริการ (ขมธอ.3-2560) เท่านั้น ซึ่งต้องลงลายเซ็นดิจิตอล (Digital Signature), แปลงหรือทำข้อมูลในรูปแบบ PDF, Word ,Excel

ซึ่งต้องลงลายเซ็นดิจิตอล (Digital Signature) และทำผ่านระบบบริการ RD Portal ของกรมสรรพากร ซึ่งต้องลงลายเซ็นดิจิตอล ที่โปรแกรมสร้าง และตรวจสอบลายเซ็นดิจิทัล (Ultimate Sign & Viewer)

อะไรคือ? ระบบ e-Tax Invoice by Email

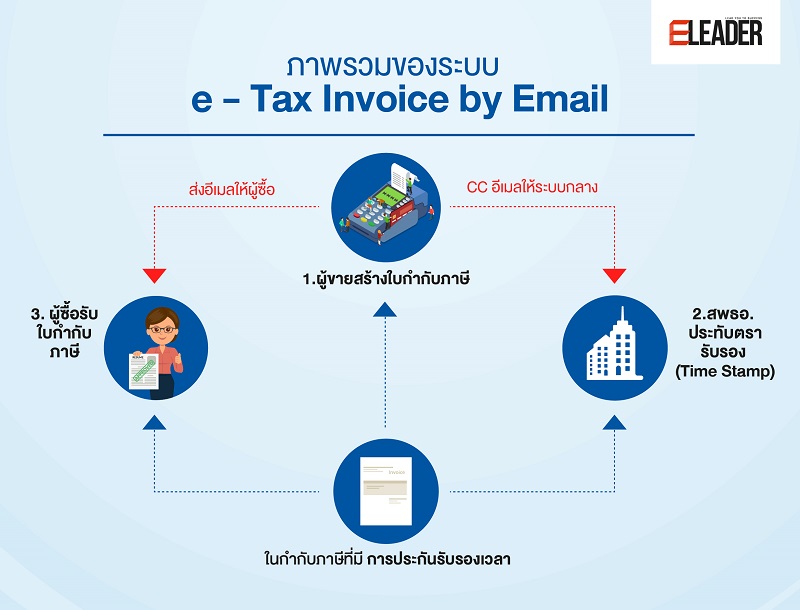

e-Tax Invoice by Email คือระบบบริการที่เกิดจากความร่วมมือระหว่างหน่วยงานภาครัฐ ได้แก่ กรมสรรพากร สำนักงานพัฒนา ธุรกรรมทางอิเล็กทรอนิก์ (พธอ.) และสำนักงานพัฒนารัฐบาลดิจิทัล (องค์การมหาชน) (พร.) โดยมี วัตถุประสงค์ เพื่อให้ผู้ประกอบการเกิดความคุ้นเคย และเตรียมความพร้อมก่อนเข้าสู่ระบบอิเล็กทรอนิกส์

สำหรับผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มที่มีรายได้ไม่เกิน 30 ล้านบาทต่อปี ที่ต้องจัดทำใบกำกับภาษีอิเล็กทรอนิกส์ โดยแนบไฟล์ PDF/A-3 ส่งผ่าน e-mail ให้ผู้ซื้อ และสำเนาให้ระบบ e-Tax Invoice by Email เพื่อประทับรับรองเวลา (Time Stamp) และระบบจะส่งไฟล์ข้อมูลที่ประทับรับรองเวลา

แล้วให้กับ ผู้ซื้อสินค้า หรือผู้รับบริการ และผู้ออกใบกำกับภาษเีพื่อใช้เป็นหลักฐานในการทำธุรกรรม โดยผู้ประกอบการต้องสร้างใบกำกับภาษีในรูปแบบ PDF/A-3 แล้วทำการส่ง email โดยระบุ Email ของผู้ชื่อ พร้อมแนบ (cc) ถึง csemail@etax.teda.th ซึ่งเป็นระบบ Timestamp ของสพทอ. (TeDA) พร้อมระบุหัวเรื่อง (Subject)

แยกตามประเภท ใบกำกับภาษี (วันที่ออกใบกำกับภาษี / ไฟล์ INV / เลขที่ใบกำกับภาษี), ใบเพิ่มหนี้ (วันที่ออกใบเพิ่มหนี้ / DBN / เลขที่ใบเพิ่มหนี้ ), ใบลดหนี้ (วันที่ออกใบลดหนี้ / CRN / เลขที่ใบลดหนี้), ยกเลิกใบกำกับภาษี (วันที่ออกใบกำกับภาษี / CIV /เลขที่ใบกำกับภาษีที่ต้องการยกเลิก)

ขณะที่ การออกใบกำกับภาษีใบใหม่แทนใบที่ยกเลิก ต้องระบุ (วันที่ออกใบกำกับภาษี / INV / เลขที่ใบกำกับภาษีใหม่ / เลขที่ใบกำกับภาษีเดิม)

โดยเมื่อระบบ Time Stamp ได้รับ email แล้วจะนำใบกำกับภาษีอิเล็กทรอนิกส์ที่แนบมาทำการประทับรับรองเวลา และหลังจากนั้นระบบจะส่งไฟล์ใบกำกับภาษีอิเล็กทรอนิกส์ที่ประทับรับรองเวลาแล้วส่ง Email กลับไปให้ผู้ขาย และผู้ซื้อ อีกทั้งผู้ซื้อสามารถนำไฟล์ใบกำกับภาษีอิเล็กทรอนิกส์ไปตรวจสอบความถูกต้องของการประทับรับรองได้ที่ validation.etax.teda.th

อย่างไรก็ดี แม้ระบบ e-Tax Invoice นั้นเปิดให้ใช้บริการแล้วเมื่อ วันที่ 1 มีนาคม 2560 แต่ปัจจุบันยังไม่มีการบังคับใช้ แต่ทางรัฐบาลมีนโยบายให้ผู้ประกอบการที่มีรายได้ไม่เกิน 30 ล้านบาท จะต้องออกใบกำกับภาษีอิเล็กทรอนิกส์ ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป

แม้ว่าความคืบหน้าในเรื่องของการผู้ประกอบการที่จะเข้าระบบภาษีอีเล็กทรอนิกส์จะยังเป็นแบบค่อยเป็นค่อยไปอยู่ในปัจจุบัน แต่นักลงทุนในตลาดหุ้น ก็สบายใจได้ เพราะตลาดหลักทรัพย์ ได้เป็นหน่วยงานที่เดินหน้าในการปรับเปลี่ยนเพื่อเพิ่มความสะดวกให้แก่นักลงทุน

ด้วยการเปิดให้บริการชำระอากรแสตมป์เป็นตัวเงินสำหรับ ตราสารอิเล็กทรอนิกส์เป็นรายแรก ทำให้นักลงทุนสามารถชำระอากรแสตมป์ได้โดยเรียกใช้ชุดคำสั่งคอมพิวเตอร์ที่เป็นมาตรฐาน (Application Programming Interface) โดยมี บริษัท ฟินเน็ต อินโนเวชั่น เน็ตเวิร์ค จำกัด (FinNet) ซึ่งเป็นบริษัทย่อยของตลาดหลักทรัพย์ฯ

เป็นผู้ให้บริการเชื่อมต่อกับกรมสรรพากร โดยผู้ใช้บริการจะได้รหัสรับรองการชำระอากรแสตมป์ผ่านระบบออนไลน์หลังจากทำการชำระค่าอากรแสตมป์ไปใช้อ้างอิงในเอกสารสัญญาเพื่อให้สัญญามีผลทางกฎหมาย โดยเริ่มเปิดให้บริการสำหรับธุรกรรม 3 ประเภท ได้แก่

- การมอบฉันทะเข้าประชุม ผู้ถือหุ้น

- การเปิดบัญชีซื้อขายหลักทรัพย์

- การกู้ยืมเงินเพื่อการซื้อขายหลักทรัพย์ และจะขยายไปยังธุรกรรมทุกประเภทในปี 2563

และเตรียมที่จะให้บริการระบบเชื่อมต่อกับแพลตฟอร์มดิจิทัลไอดี (Digital ID) ในบริการด้านอื่น ๆ อาทิ ด้านการชำระเงิน เพื่อจะทำให้บริการในตลาดทุนลดการใช้กระดาษ และมีประสิทธิภาพเพิ่มขึ้น

ภาคประชาชนต้องสนใจ e-Tax หรือไม่?

ก่อนอื่นเราต้องยอมรับกันก่อนว่าปัจจุบันประชาชนส่วนน้อยเท่านั้นที่ยอมเข้าอยู่ในระบบภาษี ซึ่งในส่วนนี้ทำให้รัฐบาลไม่สามารถบริหารจัดการเงินภาษีเพื่อนำไปพัฒนาประเทศไทย หลายคนอาจคิดว่าปกติเราก็เสียภาษีกันอยู่แล้ว ซึ่งเป็นการเสียภาษีที่พ่วงอยู่ในสินค้า และบริการที่ใช้กันอยู่ หากกำลังคิดเช่นนี้ต้องเรียนว่าต้องทำความเข้าใจกันใหม่

ยิ่งเรากำลังก้าวไปสู่สังคมไร้เงินสด (Cashless society) กันอยู่แล้วด้วย หลายท่านคงคิดว่าฐานรายได้ไม่ถึงที่กำหนดให้จะต้องเสียภาษี ก็ไม่จำเป็นต้องยืนภาษี แต่ในความเป็นจริงแล้วต่อให้ไม่เสียภาษี ประชาชนทุกคนที่มีรายได้ก็มีหน้าที่ยื่นภาษี สำหรับมนุษย์เงินเดือนจำนวนรายได้ที่ต้องเริ่มยื่นภาษี คือ 120,000 บาท

แต่ถ้ากรณีที่มีรายได้อื่น จำนวนรายได้ที่ต้องยื่นภาษี คือ 60,000 บาท ส่วนกรณีสมรสจะเพิ่มขึ้นเป็น 220,000 บาทและ 120,000 บาทตามลำดับ การไม่ยื่นภาษีเงินได้บุคคลธรรมดา เมื่อมีรายได้ถึงเกณฑ์ที่กำหมายกำหนด ถือว่ามีความผิดทางกฎหมาย ต้องระวางโทษค่าปรับไม่เกิน 2,000 บาท ตามมาตรา 35 แห่งประมวลรัษฎากร

แม้ว่าจะไม่มีการติดตามแต่ก็ถือเป็นหน้าที่ของประชาชนทุกคนที่ต้องทำ เพื่อให้ประเทศสามารถบริหารจัดการได้สะดวกมากขึ้น ทำให้รัฐบาลสามารถประมาณการได้ ทำให้ GDP รายได้ประชากรต่อหัวตรงตามความเป็นจริงมากขึ้น เนื่องจากได้ข้อมูลรายได้ที่ถูกต้องของประชาชนนั่นเอง

ซึ่งจะเห็นว่าการที่รัฐบาลพยายามทำโครงการต่าง ๆ ไม่ว่าจะเป็น โครงการพร้อมเพย์ เครื่องรูดบัตรเดบิต (EDC) และ QR Code ระบบภาษี การจ่ายเงินนโยบายภาครัฐ การลงทะเบียนคนจน ก็เพื่อทำให้คนนอกระบบเข้ามาอยู่ในระบบมากขึ้น

ซึ่งหากสำเร็จก็จะช่วยให้นโยบาย National e-Payment หรือระบบการชำระเงินแบบอิเล็กทรอนิกส์แห่งชาติ เกิดขึ้นได้เร็วมากขึ้น และทำให้เรื่องของค่าธรรมเนียมหมดลงอีกด้วย มองในแง่ดีคือประชาชนจะไม่ต้องเสียค่าธรรมเนียมจากการทำธุรกรรมทางการเงินที่ไม่จำเป็น และยังช่วยให้รัฐบาลจัดการเงินช่วยเหลือได้อย่างโปร่งใสมากขึ้น

เพราะสามารถยื่นเรื่องต่าง ๆ ผ่านเอกสารที่เป็นรูปแบบอิเล็กทรกนิกส์ ยกตัวอย่างเช่น เราสามารถยื่นเรื่อง ภาษีหัก ณ ที่จ่าย ได้จากทุกที่ เพราะระบบออนไลน์ และธนาคารจะจัดการให้หมด รวมทั้งจัดส่งกรมสรรพากรให้อีกด้วย ซึ่งในอนาคตอาจไปถึงการแค่ล็อกอินเข้าเว็บสรรพากรแล้วเจอลิสต์ว่าเราถูกหักภาษีอะไรไปบ้าง

จากนั้นก็แค่คอนเฟิร์มว่าถูกต้องหรือไม่ โดยที่ไม่ต้องเก็บเอกสาร และยื่นภาษีอะไรให้วุ่นวาย หรือแม้แต่การที่บริจาคในองค์กรการกุศลก็สามารถทำผ่านระบบออนไลน์ และนำไปลดหย่อนภาษีได้ทันทีเมื่อถัึงรอบที่จะต้องยื่นภาษี เช่น กรณีบริจาคเงินที่วัด แล้ววัดจะขอชื่อ และนามสกุลเพื่อยื่นให้กรมสรรพากร หลักฐานก็จะถูกส่งให้กรมสรรพากรทันที โดยที่เราไม่ต้องเก็บรวบรวมหลักฐานอีกต่อไป

หลายธุรกิจเริ่มปรับตัวรับระบบภาษีอีเล็กทรอนิกส์

ปัจจุบันหลาย ๆ ธนาคารพาณิชย์ ได้เริ่มให้บริการภาษีอีเล็กทรอนิกส์แล้ว อาทิ ธนาคารกสิกรไทย (KBank) ที่เริ่มให้บริการ ระบบการออกใบกำกับภาษีอิเล็กทรอนิกส์ (e-Tax Invoice) และใบรับอิเล็กทรอนิกส์ (e-Receipt) ที่จะช่วยเสริมประสิทธิภาพในการบริหารจัดการภาษี และถูกต้องตามแบบของกรมสรรพากร

ทำให้ประชาชน และผู้ประกอบการสามารถบริหารจัดการด้านการเงินได้ครบวงจรยิ่งขึ้น ตั้งแต่การรับจ่ายเงินไปจนถึงการบริหารจัดการภาษี โดยจะช่วยให้ผู้ประกอบการออกใบกำกับภาษี และใบรับอิเล็กทรอนิกส์ได้อย่างรวดเร็ว และลดค่าใช้จ่ายเมื่อเทียบกับการออกเอกสารในรูปแบบกระดาษ

หรือการประปานครหลวง (กปน.) เองก็เริ่มปรับ และเพิ่มความสะดวกให้ผู้ใช้น้ำด้วยบริการใบกำกับภาษี และใบเสร็จรับเงินอิเล็กทรอนิกส์ (e-Tax Invoice & e-Receipt) ซึ่งช่วยลดระยะเวลาในการรับใบกำกับภาษี และใบเสร็จรับเงิน จาก 30 วัน เหลือเพียง 1 ชั่วโมง นอกจากนี้ ยังช่วยลดปัญหาเอกสารชำรุด สูญหาย และเป็นส่วนหนึ่งในการร่วมลดการใช้กระดาษ ช่วยรักษาสิ่งแวดล้อมอีกด้วย

ขณะที่ผู้ให้บริการโครงข่ายการสื่อสารผ่านโทรศัพท์ อาทิ เอไอเอส ทรู ดีแทค เองก็เริ่มปรับรูปแบบของการแจ้งใบเสร็จรับเงินฯ ในรูปแบบอิเล็กทรอนิกส์ ส่งผ่าน SMS เมื่อผู้ใช้บริการชำระค่าบริการเรียบร้อย จะได้รับข้อความ SMS ยืนยันการชำระ

พร้อมลิงก์เพื่อเข้าดูใบเสร็จฯ ออนไลน์ได้ทันที ทดแทนใบเสร็จกระดาษฯ หรือสามารถตรวจสอบใบเสร็จฯ ย้อนหลังได้ถึง 3 เดือน โดยไม่มีค่าธรรมเนียม ทั้งหมดเป็นแนวโน้มให้เห็นว่าหลายส่วนต่างเริ่มที่จะเปลี่ยนแล้ว แต่คำถามคือวันนี้องค์กรของคุณพร้อมแล้วหรือยัง

สำหรับผู้ประกอบการที่ต้องการจัดทำใบกับกับภาษีอิเล็กทรอนิกส์ (e-Tax Invoice) และ ใบรับอิเล็กทรอนิกส์ (e-Receipt) ตามประกาศของกรมสรรพากร ที่ยังไม่รู้จะเริ่มอย่างไร หรือไม่มีทีมภาษีของตัวเอง แต่ไม่อยากพลาดกับรูปแบบภาษีอีเล็กทรอนิกส์

ทางออกที่ดีที่สุดคือใช้บริการจากผู้เชี่ยวชาญที่มีประสบการณ์ในการเข้าวางรูปแบบให้สอดคล้องกับระบบภาษีอีเล็กทรอนิกส์ ซึ่งปัจจุบันมีหลายผู้ให้บริการให้เลือกใช้บริการ อาทิ บริษัท DataOne ที่เชี่ยวชาญในการช่วยผู้ประกอบการลดต้นทุนค่าใช้จ่ายในการบริหารจัดการเอกสารแบบกระดาษ

โดยสามารถเปลี่ยนเป็นเอกสารแบบอิเล็กทรอนิกส์ ทำให้เพิ่มความสะดวกรวดเร็วในการจัดทำ จัดส่ง จัดเก็บ และการค้นหาเอกสาร ทั้งยังสามารถเอกสารอิเล็กทรอนิกส์ไปใช้ประมวลผลต่อในระบบสารสนเทศภายในองค์กรได้ทันที อีกทั้งสามารถเชื่อมต่อกับระบบงานบัญชีหรือระบบ ERP และกระบวนการทางธุรกิจ (Business Process)

ของผู้ประกอบการเพื่อจัดทำใบกับกับภาษีอิเล็กทรอนิกส์ และใบรับอิเล็กทรอนิกส์ ที่มีการลงลายมือชื่อดิจิทัล (Digital Signature) ตามรูปแบบและเงื่อนไขที่ทางกรมสรรพกรกำหนด โดยสามารถเลือกใช้บริการทั้งแบบ On-Premise และ Software as a Service (SaaS) ได้ตามความต้องการของผู้ประกอบการอีกด้วย

สำหรับผู้ประกอบการ ที่ยังไม่หายสงสัย หรือยังคงข้องใจกับการยกระดับกระบวนการด้านภาษีขององค์กรเข้าสู่ระบบอิเล็กทรอนิกส์ หรือ ภาษีอิเล็กทรอนิกส์ สามารถรอลงทะเบียนเข้าร่วมงาน “THE THAILAND e-TAX SYMPOSIUM 2019” ที่จะขึ้นโดย บริษัท เออาร์ไอพี จำกัด (มหาชน) กรมสรรพากร และสำนักงานพัฒนาธุรกรรมทางอิเล็กทรอนิกส์ (สพธอ.)

โดยงานดังกลาวจะจัดขึ้นภายในวันอังคารที่ 6 พฤศจิกายน พ.ศ. 2562 ณ โรงแรมอินเตอร์คอนติเนนทัล กรุงเทพฯ เวลา 8.30-16.00 น. โดยภายในงานผู้เข้าร่วมจะได้รับข้อมูลที่มีประโยชนน์ และเกี่ยวข้องกับด้านภาษี จากผู้ให้บริการ และผู้เชี่ยวชาญด้านระบบภาษีอิเล็กทรอนิกส์ โดยเบื้องต้นขอสงวนสิทธิ์ในการเข้ารับฟังได้แก่กลุ่มผู้บริหารก่อน

สามารถสอบถามรายละเอียดเพิ่มได้ที่ บริษัท เออาร์ไอพี จำกัด (มหาชน) Tel. 02-642-3400 ต่อ 4400 Fax. 02-641-2331 และ www.arip.co.th

ส่วนขยาย

* บทความเรื่องนี้น่าจะเป็นประโยชน์สำหรับการวิเคราะห์ในมุมมองที่น่าสนใจ

** เขียน : ชลัมพ์ ศุภวาที (บรรณาธิการ และผู้สื่อข่าว)

*** ขอขอบคุณภาพประกอบ และข้อมูลบางส่วนจาก : www.pexels.com, www.krungsri.com,

www.pymlo.com, www.getinvoice.net,

thaipublica.org, www.aommoney.com,

www.thestandard.co

สามารถกดติดตามข่าวสารและบทความทางด้านเทคโนโลยีของเราได้ที่ eleaderfanpage