ธนาคารอาคารสงเคราะห์ หรือ ธอส. (GHBank) เดินหน้าวาง 5 กลยุทธ์ หวังขับเคลื่อนเศรษฐกิจของประเทศผ่านภาคอสังหาริมทรัพย์ พร้อมกับสนับสนุนนโยบายรัฐบาลที่มุ่งลดความเหลื่อมล้ำ…

GHBank วาง 5 กลยุทธ์ มุ่งลดความเหลื่อมล้ำ

อย่างที่ทราบกันดีว่า ธนาคารอาคารสงเคราะห์ หรือ ธอส. (GHBank) เป็นสถาบันการเงินเฉพาะกิจของรัฐ ที่จัดตั้งขึ้นตามพระราชบัญญัติธนาคารอาคารสงเคราะห์ พ.ศ. 2496 โดยมีเจตนารมณ์สำคัญในการจัดตั้งคือ “เพื่อช่วยเหลือทางการเงินให้ประชาชนได้มีที่อยู่อาศัยตามควรแก่อัตภาพ” หรือการทำให้คนไทยมีบ้านตามพันธกิจ

ที่ธนาคารกำหนดไว้ในปัจจุบัน และต้องยอมรับว่า ตลอดระยะเวลากว่า 66 ปี ที่ผ่านมา ธอส.เป็นธนาคารที่มีบทบาทและความสำคัญในการเป็นกลไกหลัก ที่มีส่วนร่วมต่อการขับเคลื่อนเศรษฐกิจของประเทศผ่านภาคอสังหาริมทรัพย์ พร้อมกับสนับสนุนนโยบายรัฐบาลที่มุ่งลดความเหลื่อมล้ำ

ด้วยการสร้างโอกาสให้ประชาชน โดยเฉพาะผู้มีรายได้น้อยและปานกลางได้มีที่อยู่อาศัยเป็นของตนเองมาแล้วมากกว่า 3 ล้านครอบครัว ผ่านการปล่อยสินเชื่อบ้านที่มีอัตราการเติบโตอย่างต่อเนื่อง

ฉัตรชัย ศิริไล กรรมการผู้จัดการ ธนาคารอาคารสงเคราะห์ กล่าวว่า ยังคงมุ่งมั่นสานต่อพันธกิจช่วยให้คนไทยมีบ้าน พร้อมกับเป็น ธนาคารที่ดีที่สุดสำหรับการมีบ้าน และในปี 2561 ที่ผ่านมา

ธนาคารประสบความสำเร็จในการให้บริการด้านสินเชื่อบ้านเป็นอย่างมาก โดยสะท้อนได้จากการปล่อยสินเชื่อใหม่ได้ถึง 213,161 ล้านบาท สูงกว่าเป้าหมายถึง 12.8% หรือ 24,243 ล้านบาท ถือเป็นครั้งแรกในรอบ 65 ปี นับตั้งแต่ที่ก่อตั้งธนาคารที่

ธอส.สามารถปล่อยสินเชื่อใหม่ได้มากกว่า 1 แสนล้านบาท ภายในระยะเวลา 6 เดือน และปล่อยได้มากกว่า 2 แสนล้านบาทภายในปีเดียว ทำให้ยังคงดำรงส่วนแบ่งทางการตลาดของสินเชื่อที่อยู่อาศัยปล่อยใหม่

ได้ถึง 30.3% ของทั้งระบบ โดย ณ สิ้นปี 2561 ธอส.มีสินเชื่อคงค้างรวม 1,115,893 ล้านบาท เพิ่มขึ้นจากปี 2560 ถึง 9.03%

“ผลการดำเนินงานที่เติบโตอย่างต่อเนื่องภายใต้การแข่งขันที่สูง เกิดขึ้นจากการสร้าง Passion เป็นแรงผลักดันให้พนักงานมีความมุ่งมั่นในการปฏิบัติหน้าที่ และมีความสุขจากความสำเร็จที่ได้สร้างโอกาสให้คนไทยได้มีบ้าน รวมถึงการกำหนดแผนยุทธศาสตร์การดำเนินงานที่ถูกต้องมาอย่างต่อเนื่อง”

“สำหรับในปี 2562 ธนาคารได้กำหนดยุทธ์ศาสตร์สำคัญไว้ 5 ยุทธศาสตร์ ประกอบด้วย ทั้งนี้ ด้วยยุทธศาตร์ข้างต้น รวมถึงสถานะทางการเงินที่ยังมีความแข็งแกร่ง เมื่อปลายปี 2561 ที่ผ่านมา ธนาคารมีสินทรัพย์รวม 1,163,882 ล้านบาท เงินฝากรวม 943,382 ล้านบาท อัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (BIS Ratio) ยังอยู่ที่ระดับแข็งแกร่งที่ 14.19%

ธอส.จึงพร้อมที่จะเดินหน้าการดำเนินงานตามพันธกิจ “ทำให้คนไทยมีบ้าน” พร้อมสนับสนุนยุทธศาสตร์ชาติด้านการสร้างโอกาส และความเสมอภาค ทางสังคมผ่านผลิตภัณฑ์สินเชื่อรูปแบบต่าง ๆ เพื่อก้าวไปสู่การเป็นธนาคารที่ดีที่สุดสำหรับการมีบ้านตามวิสัยทัศน์ของธนาคารต่อไปยกระดับ Digital Service ” ฉัตรชัย ศิริไล กล่าว

พร้อมกันนี้ ในปี 2562 ธนาคารได้กำหนด GHB Key Theme 2019 ในการดำเนินงาน โดยมี 3 ภารกิจหลักเพื่อการเติบโตอย่างยั่งยืน ซึ่ง Technology for Digital Service หรือการยกระดับการบริการรูปแบบดิจิทัลด้วยเทคโนโลยี ถือเป็น 1 ใน 3 ของภารกิจหลักของธนาคาร

เพราะธนาคารทราบดีว่า ความรวดเร็วในการให้บริการรูปแบบใหม่ ๆ และการพัฒนาผลิตภัณฑ์ เพื่อตอบสนองความต้องการ/ความคาดหวังของลูกค้าภายใต้ภาวะการแข่งขันที่รุนแรง ทั้งจากสถาบันการเงินและผู้เล่นรายใหม่ ถือเป็นความท้าทายในการดำเนินธุรกิจในปัจจุบัน

โดยเมื่อวันที่ 11 มีนาคม 2562 ธนาคารได้นำระบบปฏิบัติงานหลัก GHB System ขึ้นใช้งาน (On Production) ทดแทนระบบเดิมที่ใช้งานมานานกว่า 10 ปีได้สำเร็จตามกำหนด และสามารถให้บริการลูกค้าได้ต่อเนื่อง

GHB System ถือเป็นระบบที่ใหญ่ที่สุดและสำคัญที่สุดของธนาคาร ซึ่งบุคลากรของ ธอส.ทุกคนมีส่วนร่วมในการพัฒนาร่วมกับกลุ่ม SSS Consortium และไม่มีการจ้างที่ปรึกษา โดยใช้ระยะเวลาเพียง 18 เดือนจนแล้วเสร็จตามระยะเวลาในสัญญาจ้าง

“ซึ่ง GHB System จะสามารถรองรับการดำเนินธุรกิจของ ธอส.ไปได้อีกอย่างน้อย 10 ปี พร้อมรับกับการแข่งขันในธุรกิจสถาบันการเงิน การเปลี่ยนแปลงเทคโนโลยี และความต้องการของลูกค้า ที่ต้องการความสะดวกรวดเร็วในการใช้บริการ รองรับการก้าวเข้าสู่สังคมไร้เงินสดของประเทศไทยต่อไป”

ปัจจุบันธนาคารได้ให้ความสำคัญกับการผลักดันให้ลูกค้าหันมาใช้บริการผ่านช่องทางดิจิทัลมากขึ้น อาทิ Mobile Application : GHB ALL ที่ให้บริการลูกค้าได้ ทั้งในด้านการชำระเงินกู้ ตรวจสอบสถานะสินเชื่อ เช็คยอดเงินฝาก ดู Statement และโอนเงิน รวมถึงยังขยายการให้บริการ Phase 2

ซึ่งมีฟังก์ชันการให้บริการเพิ่มเติม อาทิ การค้นหาสถานที่ตั้งสาขา การจองคิว การเชื่อมต่อกับระบบสะสมแต้ม Online ของลูกค้าเพื่อลุ้นรับของรางวัลต่าง ๆ ในโครงการ GHB Reward และยังสามารถคำนวณวงเงินกู้เบื้องต้นได้อีกด้วย นอกจากนี้ธนาคารยังลดปัญหาการกระจุกตัวของลูกค้า

ที่ต้องการชำระหนี้เงินกู้ที่หน้าเคาน์เตอร์ของสาขาในช่วงสิ้นเดือน ด้วยการสนับสนุนให้ลูกค้าใช้บริการผ่าน GHB ALL หรือเครื่องรับชำระหนี้เงินกู้อิเล็กทรอนิกส์ (Loan Repayment Machine หรือ LRM) ที่ไม่ว่าจะกี่บัญชีก็ชำระได้ในนาทีเดียว และเครื่องชำระเงินกู้ไร้เงินสด (QR Non Cash Payment) ที่ลูกค้าสามารถชำระหนี้เงินกู้

โดยใช้ Mobile Application ของธนาคารอื่นได้ ทั้งนี้ การพัฒนาบริการดิจิทัลของธนาคารได้ดำเนินการไปพร้อมกับการพัฒนาบุคลากรให้มีศักยภาพรองรับ Digital Service และแผนป้องกันภัยคุกคามทาง Cyber รวมถึงระบบการบริหารความเสี่ยงที่เกิดจากการทุจริตต่าง ๆ อีกด้วย

การพัฒนาช่องทางการให้บริการแบบดิจิทัลของ ธอส. ส่งผลให้ลูกค้าซึ่งส่วนใหญ่เป็นผู้มีรายได้น้อยและปานกลาง ได้รับความสะดวกจากการหันมาใช้บริการทางการเงินกับ ธอส.ผ่านช่องทางดิจิทัลมากขึ้น โดยจำนวนธุรกรรมผ่านช่องทางเดิมของธนาคาร

อาทิ ณ ที่ทำการสาขาของธนาคารในสิ้นเดือนมิถุนายน 2562 อยู่ที่ประมาณ 56% ส่วนอีก 46% เป็นการทำธุรกรรมผ่านช่องทางดิจิทัล และธนาคารตั้งเป้าหมายว่า ในสิ้นปี 2562 จำนวนธุรกรรมผ่านช่องทางช่องทางดิจิทัลจะขึ้นไปอยู่ที่ 60%

เดินหน้าโครงการบ้านล้านหลังเต็มที่

อย่างที่ทราบกันดีอยู่แล้วว่า ภารกิจของธอส.คือการเปิดโอกาสให้คนไทยมีบ้านเป็นของตัวเอง ดังนั้น นอกจากการเพิ่มศักยภาพงานบริการผ่านเทคโนโลยีดิจิทัลแล้ว ในด้านการดำเนินโครงการเพิ่มโอกาสให้คนไทยมีบ้าน ทางธนาคารฯ ยังเดินหน้าอย่างเต็มที่ โดยเฉพาะ โครงการบ้านล้านหลัง

ซึ่งเกิดจากนโยบายของ ดร.สมคิด จาตุศรีพิทักษ์ รองนายกรัฐมนตรี ที่ต้องการให้ ธอส.จัดทำโครงการบ้านเพื่อให้ผู้มีรายได้น้อยทั่วประเทศได้มีที่อยู่อาศัย ในระดับราคาที่สามารถผ่อนชำระได้ในระยะยาว เพื่อสร้างโอกาสให้ประชาชนได้มีที่อยู่อาศัยเป็นของตนเอง

ซึ่งจะมีส่วนช่วยยกระดับคุณภาพชีวิตให้กับประชาชน เสริมสร้างความเสมอภาค ลดความเหลื่อมล้ำ สอดคล้องกับพันธกิจของธนาคาร คือ ทำให้คนไทยมีบ้าน โดยโครงการบ้านล้านหลัง ธนาคารให้กู้สำหรับประชาชนทั่วไปที่ต้องการมีที่อยู่อาศัยเป็นของตนเอง ด้วยวงเงินรวม 50,000 ล้านบาท ให้กู้เพื่อซื้อหรือปลูกสร้างที่อยู่อาศัย

และซื้ออุปกรณ์หรือสิ่งอำนวยความสะดวกที่เกี่ยวเนื่องกับที่อยู่อาศัย ราคาไม่เกิน 1,000,000 บาท ผ่อนชำระได้นานสูงสุด 40 ปี อัตราดอกเบี้ยแบ่งเป็น กรณีรายได้ไม่เกิน 25,000 บาทต่อคนต่อเดือน อัตราดอกเบี้ยปีที่ 1–ปีที่ 5 คงที่ 3.00% ต่อปี

ส่วนกรณีรายได้เกิน 25,000 บาทต่อคนต่อเดือน อัตราดอกเบี้ยปีที่ 1- ปีที่ 3 คงที่ 3.00% ต่อปี เงินกู้ 1,000,000 บาท ผ่อนชำระ 3 ปีแรกเริ่มต้นเพียง 3,800 บาท

กลุ่มเป้าหมายหลักของโครงการบ้านล้านหลังคือ ผู้มีรายได้น้อย กลุ่มคนวัยทำงานหรือผู้ที่กำลังเริ่มต้นสร้างครอบครัว รวมถึงกลุ่มผู้สูงอายุที่ยังไม่มีบ้านเป็นของตนเอง จะพักอาศัยบ้านเช่า มีภาระที่ต้องจ่ายค่าเช่ารายเดือนประมาณ 4,000-6,000 บาท

ดังนั้นการที่ประชาชนกลุ่มนี้สามารถจ่ายค่าเช่าได้ทุกเดือน แสดงว่าหากกู้แล้วเงินงวดผ่อนชำระไม่ต่างจากค่าเช่าบ้าน พวกเขาก็จะสามารถผ่อนชำระสินเชื่อบ้านได้เช่นกัน ทำให้โครงการบ้านล้านหลังออกแบบมาเพื่อรองรับการกู้ที่เกิน 1,000,000 บาท ซึ่งจะผ่อนชำระเริ่มต้นเพียง 3,800 บาทต่อเดือนเท่านั้น

ทั้งนี้ ภายหลังจาก ธอส.ได้เปิดให้การจองสิทธิ์สินเชื่อโครงการบ้านล้านหลังพร้อมกันทั่วประเทศ เมื่อวันอาทิตย์ที่ 23 ธันวาคม 2561 ที่ผ่านมา ปรากฎว่ามียอดจองสิทธิ์สินเชื่อทั่วประเทศรวมกันสูงถึง 127,000 ล้านบาท ซึ่งสูงกว่ารอบวงเงินกู้รวมที่ธนาคารวางไว้

สะท้อนให้เห็นว่าประชาชนยังต้องการที่อยู่อาศัยในระดับราคาไม่เกิน 1,000,000 บาทเป็นจำนวนมาก ขณะที่ข้อมูลล่าสุด ในเดือนกรกฎาคม 2562 มีผู้ที่ได้รับอนุมัติสินเชื่อโครงการบ้านล้านหลังแล้วกว่า 10,000 ราย โดยคณะรัฐมนตรีได้อนุมัติให้ขยายระยะเวลาสิ้นสุดการทำนิติกรรมของโครงการ

จากเดิมวันที่ 30 ธันวาคม 2562 เป็นจนกว่าธนาคารให้สินเชื่อเต็มกรอบวงเงินของโครงการ 50,000 ล้านบาท หรือภายในวันที่ 30 ธันวาคม 2564 เพื่อให้ผู้ประกอบการมีเวลาก่อสร้างที่อยู่อาศัยราคาไม่เกิน 1 ล้านบาท มารองรับความต้องการของประชาชน และให้ประชาชนมีเวลาในการจัดเตรียมความพร้อมในการยื่นกู้มากขึ้น

และธนาคารยังเตรียมจัดทำโครงการบ้านล้านหลังเฟส 2 เพื่อเพิ่มโอกาสให้ประชาชนเพิ่มเติมต่อไปอีกด้วย นอกจากโครงการบ้านล้านหลัง ธนาคารฯ ยังเล็งเห็นโอกาสในการมีที่อยู่อาศัยของคนกลุ่มอื่น ๆ ด้วย โดยให้ความสำคัญกับการจัดทำผลิตภัณฑ์สินเชื่ออัตราดอกเบี้ยต่ำ ที่ตรงกับความต้องการและพฤติกรรมของลูกค้าอย่างต่อเนื่อง

ซึ่งก็ได้รับความสนใจจากลูกค้าประชาชนมาใช้บริการเป็นจำนวนมากเช่นกัน เห็นได้จากในปี 2561 ที่ผ่านมา ธนาคารสามารถปล่อยสินเชื่อใหม่ได้ทั้งสิ้น 213,161 ล้านบาท จำนวน 173,958 บัญชี โดยผลิตภัณฑ์สินเชื่อในกลุ่ม Social Solution สำหรับผู้มีรายได้น้อยที่ประชาชนใช้บริการสูงสุด คือ

โครงการสินเชื่อที่อยู่อาศัยเพื่อสวัสดิการแห่งรัฐ สำหรับประชาชนที่มีรายได้ไม่เกิน 25,000 บาทต่อเดือน ครอบคลุมผู้ที่ได้รับสิทธิในบัตรสวัสดิการแห่งรัฐ ปล่อยสินเชื่อได้สูงถึง 24,800 ล้านบาท ขณะที่โครงการสินเชื่อที่อยู่อาศัยเพื่อสวัสดิการแห่งรัฐบุคลากรภาครัฐ สำหรับผู้ปฏิบัติหน้าที่ในราชการ

อาทิ ข้าราชการ พนักงานรัฐวิสาหกิจ เจ้าหน้าที่ของรัฐ ปล่อยสินเชื่อได้ 20,800 ล้านบาท ส่วนผลิตภัณฑ์สินเชื่อในกลุ่ม Business Solution สำหรับผู้มีรายได้ปานกลางขึ้นไปที่ประชาชนใช้บริการสูงสุด คือ โครงการ For Home 2 ปล่อยสินเชื่อได้ 21,900 ล้านบาท

ส่วนในปี 2562 ธนาคารยังตั้งเป้าหมายปล่อยสินเชื่อใหม่อีก 203,000 ล้านบาท โดยยังคงมุ่งเน้นจัดทำผลิตภัณฑ์สินเชื่อที่หลากหลาย เพื่อตอบโจทย์ความต้องการของลูกค้าในแต่ละกลุ่มรายได้เช่นเดิม เช่น สินเชื่อ New Home Hi-speed อัตราดอกเบี้ยปีที่ 1-3 เท่ากับ MRR-3.96% ต่อปี (2.79%) ให้กู้เพื่อซื้อที่อยู่อาศัย

ที่มีราคาจะซื้อจะขายมากกว่า 1 ล้านบาท และเป็นที่อยู่อาศัยใหม่ที่ยังไม่เคยจดทะเบียนโอนกรรมสิทธิ์มาก่อน สินเชื่อบ้านสำหรับพนักงานประจำบริษัทเอกชน ให้กู้สำหรับลูกค้ารายย่อยทั่วไปที่เป็นพนักงานประจำบริษัทเอกชน หรือเป็นพนักงานประจำบริษัทเอกชนในหน่วยงานที่ทำข้อตกลงความร่วมมือ (MOU)

กับ ธอส.ภายใต้โครงการ “Corporate Synergy” และไม่มีสวัสดิการประเภทอื่นกับ ธอส. อัตราดอกเบี้ยปีที่ 1-3 เท่ากับ MRR-3.45% ต่อปี (3.30%) สินเชื่อ “บ้าน Happy Life” สำหรับลูกค้ารายย่อยทั่วไปและลูกค้าสวัสดิการไม่มีเงินฝาก ที่มีวงเงินกู้ตั้งแต่ 3 ล้านบาทขึ้นไป อัตราดอกเบี้ยปีที่ 1 คงที่ 2.95% ต่อปี เป็นต้น

สลากธอส.ต่อยอดช่วยคนอยากมีบ้าน

กรรมการผู้จัดการ ธอส.กล่าวถึงการจำหน่ายสลากออมทรัพย์ ธอส.ด้วยว่า ภายหลังจากพระราชบัญญัติธนาคารอาคารสงเคราะห์ (ฉบับที่ 4) พ.ศ.2562 ได้รับการประกาศในราชกิจจานุเบกษาเพื่อให้มีผลบังคับใช้ตั้งแต่วันที่ 17 เมษายน 2562 ทำให้ธนาคารสามารถขยายขอบเขตการทำธุรกิจได้มากขึ้น

ซึ่งรวมถึงการจำหน่ายสลากออมทรัพย์ เพื่อเป็นทางเลือกใหม่ในการออมของประชาชน ที่ต้องการออมกับสถาบันการเงินของรัฐที่มีความมั่นคงสูง ให้ผลตอบแทนดี มีโอกาสถูกรางวัลสูง สามารถเป็นมรดกตกทอดให้กับลูกหลานได้

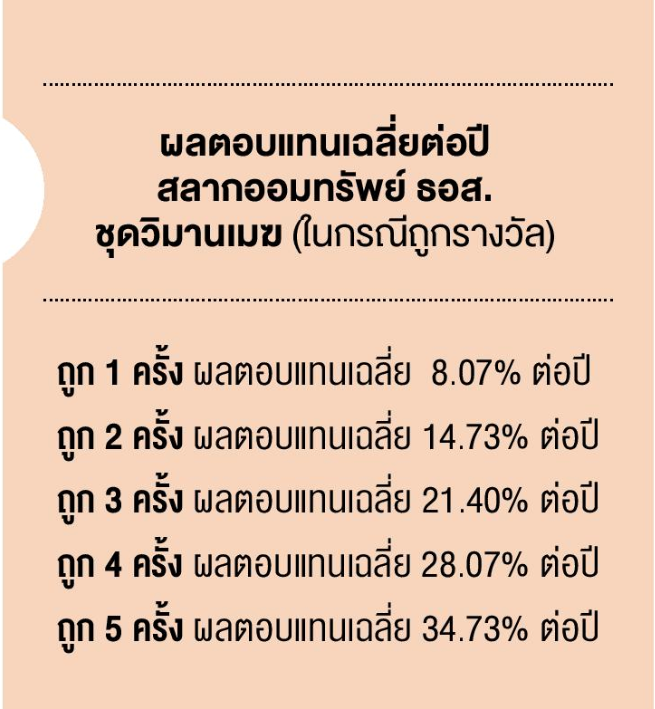

สำหรับสลากออมทรัพย์ที่มีการจำหน่ายเป็นชุดแรก ได้แก่สลาก Premium ชุดวิมานเมฆ หน่วยละ 1 ล้านบาท จำนวน 27,000 หน่วย หรือคิดเป็นกรอบวงเงิน 27,000 ล้านบาท สลากมีอายุ 3 ปี ผลตอบแทนเมื่อฝากครบ 3 ปี จะได้รับเงินต้นพร้อมดอกเบี้ยหน่วยละ 42,000 บาท หรือคิดเป็น 1.4 % ต่อปี

เทียบเท่าเงินฝากประจำ ซึ่งจะสูงกว่าสลากออมทรัพย์อื่น ๆ ในตลาด และจากการเปิดให้ประชาชนจองซื้อสลากระหว่างวันที่ 22 กรกฎาคม – 15 สิงหาคม 2562 ที่ผ่านมา พบว่าประชาชนให้การตอบรับที่ดีมาก โดยเฉพาะวันแรกเพียงแค่ 4 ชั่วโมง มีผู้จองสลากชุดนี้กว่า 8,000 หน่วย และหากได้รับการตอบรับที่ดีอย่างต่อเนื่อง

ทางธนาคารก็มีแนวคิดจะเปิดสลากออมทรัพย์ชุดวิมานเมฆ 2 จำนวน 30,000 หน่วย หน่วยละ 10 ล้าน เพื่อให้บริษัท ห้างร้าน และนิติบุคคล จองบ้างในอนาคตต่อไปโดยเงินที่ได้รับจากการจำหน่ายสลากออมทรัพย์ จะกันไว้ไปสนับสนุนการปล่อยสินเชื่อบ้านอัตราดอกเบี้ยต่ำและคงที่ระยะยาว 3 ปี ให้แก่ประชาชน

เพื่อให้ผู้มีรายได้น้อยและปานกลางมีโอกาสผ่อนชำระสินเชื่อบ้าน ด้วยเงินงวดที่ต่ำและระยะเวลานานขึ้น ซึ่งจะมีการนำเสนอรายละเอียดให้กระทรวงการคลังพิจารณาต่อไป

ส่วนขยาย * บทความเรื่องนี้น่าจะเป็นประโยชน์สำหรับการวิเคราะห์ในมุมมองที่น่าสนใจ ** เขียน: พิพัฒน์ เพิ่มผัน (บรรณาธิการ และผู้สื่อข่าว) *** ขอขอบคุณภาพประกอบบางส่วนจาก www.pexels.com

สามารถกดติดตามข่าวสารและบทความทางด้านเทคโนโลยีของเราได้ที่ www.theeleader.com