การเติบโตของเทคโนโลยีและการเข้าถึงอินเทอร์เน็ตอย่างกว้างขวางได้ส่งผลให้กระแส Digital Disruption ในทุกธุรกิจ ไม่ว่าจะเป็นธุรกิจสุขภาพผ่าน HealthTech ธุรกิจประกันภัยผ่าน InsureTech ธุรกิจในตลาดเงินตลาดทุน และบริการทางการเงิน ผ่าน FinTech

สำหรับประเทศไทยนั้น ภาพของการเปลี่ยนแปลงที่เห็นได้อย่างชัดเจนในเวลานี้ยังคงกระจุกตัวอยู่ในธุรกิจบริการทางการเงิน ที่มี FinTech ทยอยเปิดตัว และเข้ามาแข่งขันกับผู้เล่นรายเดิมในตลาด เช่น ธนาคารพาณิชย์ ซึ่งความหลากหลายของบริการทางการเงินจาก FinTech นับเป็นหนึ่งในจุดเปลี่ยนที่สำคัญในอุตสาหกรรมการเงินของประเทศไทย ที่มาพร้อมกับการปรับเปลี่ยนพฤติกรรมในการทำธุรกรรมทางการเงินของประชาชนในประเทศ

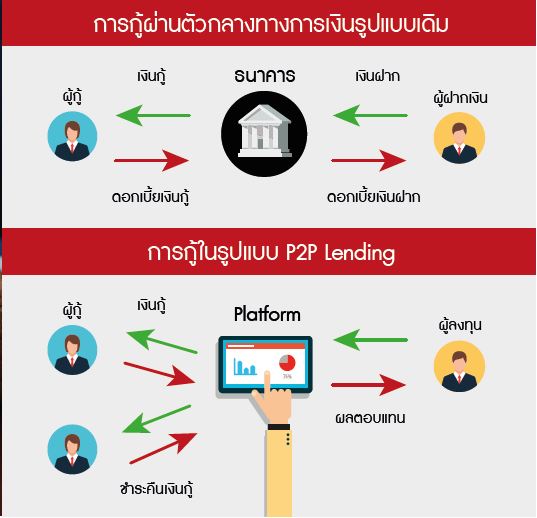

สำหรับในธุรกิจสินเชื่อนั้น FinTech ประเภทหนึ่งที่น่าสนใจและกำลังจะเริ่มดำเนินการในกลางปี 2560 คือ P2P Lending (ปัจจุบันอยู่ระหว่างการพิจารณาของธนาคารแห่งประเทศไทย) โดยกลไกการทำงานของ P2P คือการจับคู่ผู้ที่ต้องการเงินกู้กับผู้ให้กู้ผ่านคนกลางที่ให้บริการ Platform ในการกู้ยืมเงิน ซึ่งก็คือ FinTech โดยนักลงทุนสามารถเลือกที่จะลงทุนปล่อยกู้กับใครก็ได้ และผู้กู้ก็สามารถเลือกกู้จากนักลงทุนใดก็ได้เช่นกัน (รายละเอียดขึ้นอยู่กับ P2P แต่ละระบบ)

P2P เงินกู้สู่รากหญ้า

ธุรกิจ P2P Platform มีการนำเทคโนโลยีเข้ามาช่วยในการจัดการ ส่งผลให้มีความได้เปรียบเมื่อเทียบกับสถาบันการเงินทั่วไปใน 3 ด้าน คือ

- เข้าถึงง่าย เนื่องจากมีช่องทางในการทำธุรกรรมอยู่บนอินเทอร์เน็ต

- การใช้อินเทอร์เน็ตเป็นตัวกลางในการจัดหาผู้กู้และผู้ให้กู้ ส่งผลให้เกิดการประหยัดต้นทุนคงที่จากการตั้งสาขาและการจัดจ้างพนักงานจำนวนมาก

- สามารถตั้งราคาแข่งขันได้ต่ำกว่าธนาคารพาณิชย์ทั่วไป และด้วยต้นทุนในการแข่งขันที่ต่ำกว่านี้เอง ทำให้ P2P Lending เป็นช่องทางการระดมทุนที่นิยมมากในต่างประเทศ

ศูนย์วิจัยกสิกรไทยได้เปรียบเทียบความแตกต่างของการให้บริการ P2P ที่เกิดขึ้นแล้วในต่างประเทศ กับช่องทางการขอสินเชื่อในรูปแบบเดิมผ่านธนาคารพาณิชย์ไว้ดังนี้

P2P Lending ตัวกลางทางการเงินยุคดิจิทัล

แม้ว่าการประหยัดต้นทุนในการประกอบการ ความสามารถทางการตลาด และการเข้าถึงลูกค้า จะเป็นจุดสำคัญที่เสริมสร้างให้มีข้อได้เปรียบเหนือตัวกลางทางการเงินในปัจจุบัน แต่ปัจจัยเหล่านี้ยังไม่ใช่ปัจจัยสำคัญที่จะยืนยันความสามารถในการประกอบการได้

ศูนย์วิจัยกสิกรไทย ให้มุมมองว่า การเกิดขึ้นของ P2P Platform ในประเทศไทย ยังต้องการองค์ประกอบเพิ่มเติมอย่างน้อย 3 ประการ เพื่อให้เพียงพอต่อการจัดตั้งเป็นตัวกลางทางการเงิน ได้แก่

- การทดสอบความแข็งแกร่งของ Platform

- การประเมินความเสี่ยงที่มีประสิทธิภาพ

- การติดตามทวงหนี้และการฟ้องร้องตามกฎหมาย

ประเมินวิกฤตล่วงหน้า เตรียมมาตรการป้องกัน…โจทย์สำคัญของ P2P Platform

ถึงแม้ว่า P2P Platform จะเป็นช่องทางในการระดมเงินทุนที่เป็นที่นิยมอย่างมากในต่างประเทศ แต่จนถึงปัจจุบัน ยังไม่เคยมี Platform รายใดที่ผ่านการทดสอบจากวิกฤตการณ์ทางเศรษฐกิจ และในปัจจุบันเองก็ยังไม่มีนักลงทุนหรือผู้ประกอบการรายใดสามารถตอบได้ว่า ในยามที่ระบบเศรษฐกิจขาดเสถียรภาพ Platform จะยังสามารถเป็นแหล่งพึ่งพิงทางการเงินต่อไปได้

ศูนย์วิจัยกสิกรไทย ให้มุมมองว่า ก่อนที่ Platform จะได้รับอนุญาตให้ประกอบกิจการจริง น่าจะต้องผ่านการทดสอบและพัฒนาให้ Platform มีระบบที่ปลอดภัย น่าเชื่อถือ และแข็งแกร่งเพียงพอที่จะทำให้มั่นใจว่าสามารถรองรับช่วงเวลาที่ภาวะเศรษฐกิจเผชิญกับความผันผวน (ซึ่งอาจจะส่งผลต่อเนื่องถึงความสามารถในการชำระหนี้ของผู้กู้ในวงกว้าง ทำให้อัตราการผิดนัดชำระหนี้เพิ่มสูงขึ้นกว่าที่คาดการณ์ไว้)

การประเมินความเสี่ยง…ยังเป็นขั้นตอนสำคัญของกระบวนการปล่อยสินเชื่อ

ปัญหาพื้นฐานในการให้สินเชื่อที่ตัวกลางทางการเงินต้องเผชิญ คือ “การตัดสินใจว่าผู้กู้สมควรได้รับอนุมัติเงินกู้หรือไม่” การคัดกรองผู้กู้ที่มีคุณภาพจะส่งผลให้อัตราการผิดนัดชำระหนี้อยู่ในระดับต่ำ ซึ่งจะเป็นตัวชี้วัดความสำเร็จของการประกอบการ

ในประเด็นนี้ ศูนย์วิจัยกสิกรไทย ให้ความเห็นว่า หัวใจสำคัญของ P2P Platform ที่จะเข้ามาทำหน้าที่เป็นตัวกลางระหว่างผู้กู้และผู้ปล่อยกู้ คงจะหนีไม่พ้นประสิทธิภาพของการประเมิน และการปิดความเสี่ยงที่อาจจะเกิดขึ้น เพื่อเป็นการลดโอกาสของการผิดนัดชำระหนี้ได้อย่างมีประสิทธิภาพมากที่สุดและเสริมสร้างความมั่นใจให้กับนักลงทุนใน Platform

การติดตามทวงหนี้และการฟ้องร้องตามกฎหมาย…กลไกที่จำเป็นในการปิดความเสี่ยงในกระบวนการให้สินเชื่อ

แม้ P2P จะออกแบบมาเพื่อป้องกันความเสี่ยงให้กับนักลงทุนแล้วในระดับหนึ่ง เพราะนักลงทุนสามารถเลือกกระจายเงินลงทุนไปสู่ผู้กู้ในจำนวนที่นักลงทุนต้องการ และในกรณีที่ผู้กู้ผิดนัดชำระหนี้ เงินลงทุนที่กระจายไปสู่ผู้ขอกู้ 1 คนจะคิดเป็นสัดส่วนที่น้อยมากเมื่อเปรียบเทียบกับเงินลงทุนรวม

อย่างไรก็ตาม การกระจายเม็ดเงินลงทุนอาจไม่เพียงพอที่จะชดเชยความเสี่ยงจากการผิดนัดชำระหนี้ใน Platform ซึ่งทำให้การสร้างกลไกดูแลหรือล้อมกรอบการผิดนัดชำระหนี้ผ่านการติดตามทวงหนี้ที่มีประสิทธิภาพ รวมถึงการฟ้องร้องตามกฎหมาย จะเป็นอีกปัจจัยสำคัญที่ช่วยสร้างความมั่นใจให้กับนักลงทุนได้

P2P Platform ช่องทางการระดมทุนที่ยั่งยืน ?

องค์ประกอบที่ครบถ้วนดังกล่าวข้างต้น เป็นเพียงแค่สิ่งที่ยืนยันว่า P2PPlatform จะสามารถเริ่มดำเนินการในฐานะตัวกลางทางการเงินได้ แต่หากมองในมิติความ “ยั่งยืน” ของ P2P Platform ในฐานะตัวกลางทางการเงินนั้น คงต้องยอมรับว่า Platform ที่จะเกิดขึ้นในประเทศไทยยังขาดองค์ประกอบพื้นฐานสำคัญที่มีผลต่อประสิทธิภาพในการควบคุมอัตราการผิดนัดชำระหนี้ และรองรับความผันผวนของระบบเศรษฐกิจที่อาจจะเกิดในอนาคต

ศูนย์วิจัยกสิกรไทย ให้มุมมองว่า Platform และหน่วยงานของทางการที่มีส่วนเกี่ยวข้องในการกำกับและดูแลสามารถร่วมกันพัฒนาคุณภาพขององค์ประกอบพื้นฐานผ่านการสร้างข้อกำหนดต่าง ๆ เพื่อเป็นการเสริมสร้างคุณภาพและความแข็งแกร่งให้กับกลไกได้โดย

- กำหนดเกณฑ์สำรองทุนประกันเพื่อเพิ่มความแข็งแกร่งให้กับ Platform และสร้างความมั่นใจให้กับนักลงทุน

- การสร้างเงื่อนไขสินทรัพย์ค้ำประกันเพื่อลดความเสี่ยงจากการปล่อยกู้

- การจัดจ้างบริษัทในการติดตามทวงหนี้เพื่อปิดความเสี่ยงในกระบวนการกู้ยืม

ทุนประกัน หัวใจสำคัญของความมั่นคง

การกำหนดจำนวนเงินทุนสำหรับจัดตั้งกิจการที่สูงเพียงพอจะเป็นเครื่องมือสำคัญในการคัดกรองผู้ประกอบการที่มีความตั้งใจในการประกอบธุรกิจอย่างแท้จริง รวมถึงเงินทุนประกันจะสามารถนำมาใช้เป็นเครื่องมือในการบริหารความเสี่ยงได้ในกรณี Platform ต้องเผชิญกับเหตุการณ์ไม่คาดฝัน นอกจากนี้ การจัดตั้งบุคคลที่ 3 ดังเช่น Trustee เพื่อดูแลเงินของนักลงทุน ก็เป็นอีกวิธีหนึ่งที่แสดงถึงความโปร่งใสในการบริหารจัดการ เนื่องจากมีหน่วยงานภายนอกคอยติดตามและตรวจสอบการลงทุนของผู้บริหาร Platform เพื่อให้นักลงทุนมั่นใจได้ว่า Platform จะไม่นำเงินลงทุนไปใช้ผิดวัตถุประสงค์ และจะไม่เกิดการเวียนกู้เงินใน Platform ในรูปแบบ “แชร์ลูกโซ่”

สินทรัพย์ค้ำประกัน ช่วยคัดกรองความเสี่ยง

เนื่องจาก P2P Platform ยังไม่มีข้อมูลที่สมบูรณ์ครบถ้วนในการประเมินความเสี่ยงของผู้กู้ ดังนั้น ในฝั่งของผู้ลงทุน Platform ควรสร้างความเข้าใจให้กับนักลงทุนถึงโอกาสที่จะเกิดปัญหาอัตราการผิดชำระหนี้ที่สูงกว่าที่ประเมินไว้นั้น สามารถเกิดขึ้นได้

ซึ่งนักลงทุนจะต้องยอมรับความเสี่ยงนี้หากตัดสินใจลงทุน ในด้านของผู้กู้นั้น ในระยะแรกเริ่มของการปล่อยสินเชื่อนั้น ผู้ให้บริการคงมุ่งเน้นไปที่กลุ่มผู้กู้ที่มีความเสี่ยงต่ำ ดังเช่น ลูกค้ากลุ่มที่มีรายได้ประจำ ซึ่งเป็นกลุ่มลูกค้าสำคัญที่ช่วยลดความเสี่ยงจากการผิดนัดชำระหนี้ลงไปได้

ศูนย์วิจัยกสิกรไทย ให้มุมมองว่า ในระยะถัดไป Platform อาจจะต้องขยายกลุ่มลูกค้าออกไปสู่กลุ่มผู้กู้ที่มีสินทรัพย์ค้ำประกัน สำหรับผู้กู้ที่ต้องการวงเงินในการกู้ที่สูงขึ้น หรืออาจจะเป็นการเสนอจากผู้กู้เองเพื่อเหตุผลในการสร้างความเชื่อมั่นและจูงใจนักลงทุน และได้รับดอกเบี้ยเงินกู้ที่ต่ำลง

ซึ่ง Platform ที่เตรียมการรองรับทางเลือกสำหรับสินทรัพย์ค้ำประกันไว้จะเป็นผู้ที่สามารถดึงดูดผู้กู้ที่มีความเสี่ยงต่ำไว้เป็นสมาชิกกับ Platform ได้ ซึ่งเป็นผลดีต่อการควบคุมอัตราการผิดนัดชำระหนี้ อย่างไรก็ตาม การจัดให้มีเงื่อนไขสินทรัพย์ค้ำประกันเงินกู้ก็จะสร้างต้นทุนส่วนเพิ่มให้กับผู้ประกอบ P2P Platform ด้วยเช่นกัน

เนื่องจากจะต้องมีการตั้งทีมงานเพิ่มขึ้นมาประเมินมูลค่าและตีราคาสินทรัพย์ ตรวจสอบกรรมสิทธิ์ของสินทรัพย์ ตลอดจนการนำสินทรัพย์เพื่อขายทอดตลาด ซึ่งเท่ากับว่า P2P Platform ต้องมีการบริการจัดการที่ดีและมีประสิทธิภาพควบคู่กันไปด้วย

ตามหนี้ ต้นทุนแฝงที่ต้องระบุผู้รับผิดชอบ

ศูนย์วิจัยกสิกรไทย ให้มุมมองว่า จากจุดแข็งของการกระจายความเสี่ยงในการลงทุนไปสู่ผู้กู้หลายคน อาจกลายเป็นจุดอ่อนที่ทำให้ต้นทุนในการฟ้องร้องและบังคับคดีสูงขึ้น เนื่องจากมูลหนี้ที่มีขนาดเล็กและมีคู่สัญญามากมาย ยกตัวอย่างจากรูป หากมีผู้กู้ผิดนัดชำระหนี้ 5 ราย ผู้ลงทุนจะเกิดคู่กรณีในการฟ้องร้องทั้งหมด 5 สัญญา ผ่านมูลหนี้สัญญาละ 2,000 บาท

ซึ่งจะพบว่าต้นทุนในการฟ้องร้องรายสัญญาอาจจะมีมูลค่ามากกว่ามูลหนี้ที่เกิดขึ้น ส่งผลให้นักลงทุนไม่มีแรงจูงใจในการฟ้องร้อง และในทางเดียวกัน P2P Lending Platform เองก็จะต้องแบกรับต้นทุนที่สูง หากเป็นผู้รับภาระในส่วนนี้ไป

ดังนั้น ในอนาคตนักลงทุนในไทยอาจจะต้องมีการสอบถามถึงกระบวนการติดตามทวงหนี้ รวมถึงการฟ้องร้องตามกฎหมายจากผู้ประกอบการอย่างละเอียดถี่ถ้วนว่าใครจะเป็นผู้รับผิดชอบในการดำเนินการ เพื่อมาประกอบการตัดสินใจเลือกลงทุนกับ Platform แต่ละราย

ปัจจัยที่ P2P Lending Platform สามารถควบคุมมาตรฐานและปิดความเสี่ยงด้วยตัวเองได้ เช่น การทดสอบระบบของ Platform ให้มีความแข็งแกร่งปลอดภัย การมีทุนประกันเพื่อรองรับความเสี่ยง หรือการติดตามทวงหนี้ ล้วนแต่เป็นปัจจัยเสี่ยงที่เกิดขึ้น ณ ขั้นตอนท้าย ๆ ของกระบวนการปล่อยสินเชื่อ แต่ปัจจัยสำคัญที่เป็นหัวใจหลักในกระบวนการคัดเลือกผู้กู้ที่มีความเสี่ยงต่ำเพื่อให้สินเชื่อ เช่น มาตรฐานข้อมูลพฤติกรรมของผู้กู้ ยังเป็นประเด็นที่ต้องได้รับการพัฒนาในอนาคตเพื่อเติมเต็มและเพิ่มความสมบูรณ์ของข้อมูลเครดิต

สำหรับ P2P Lending Platform ที่กำลังจะเกิดขึ้นในไทยนั้นอาจต้องอาศัยศูนย์บริการข้อมูลด้านเครดิตกลางของประเทศในการประเมินความเสี่ยงในการปล่อยกู้ อันจะช่วยสร้างความเชื่อมั่นให้กับนักลงทุนในระยะก่อตั้งได้ แม้ว่าหากเทียบกับธนาคารพาณิชย์แล้ว Platform จะยังคงต้องทยอยสะสมข้อมูลเพิ่มเติมในระยะต่อไป เนื่องจากธนาคารพาณิชย์ใช้ข้อมูลการทำธุรกรรมการเดินบัญชีของลูกค้าประกอบด้วย ซึ่งทำให้สามารถตรวจสอบความเคลื่อนไหวและความเสี่ยงของลูกค้ารวดเร็วและครบถ้วนกว่า

ประเด็นที่สำคัญของการเริ่มดำเนินธุรกิจ P2P Lending Platform ในประเทศไทยนั้น จะอยู่ที่เสถียรภาพของตัวกลาง ซึ่งก็คือการวางระบบและการประเมินความเสี่ยงสำหรับการปล่อยกู้ระหว่างบุคคลกับบุคคล หรืออีกนัยหนึ่งก็คือ ตัว Platform เองจะต้องสามารถตอบโจทย์และรองรับเงื่อนไขความต้องการทั้งจากฝั่งผู้กู้และนักลงทุน

ตลอดจนสามารถปิดความเสี่ยงตั้งแต่กระบวนการเริ่มตรวจสอบพิจารณาเครดิตของผู้กู้ ไปจนถึงกระบวนการดำเนินคดีหากเกิดการผิดนัดชำระหนี้ ในขณะที่ผู้ที่มีส่วนเกี่ยวข้องในการดูแลและกำกับเสถียรภาพของระบบการเงิน จำต้องสร้างบททดสอบอย่างละเอียดต่อ P2P Lending Platform เพื่อหามาตรการและข้อกำหนดที่สำคัญ สำหรับควบคุมปัญหาต่าง ๆ ที่อาจจะเกิดขึ้น และส่งเสริมการเข้าถึงบริการทางการเงินของประเทศมากขึ้น

อัพเดทความรู้ใหม่ ๆ ได้ที่ Knowledge Update